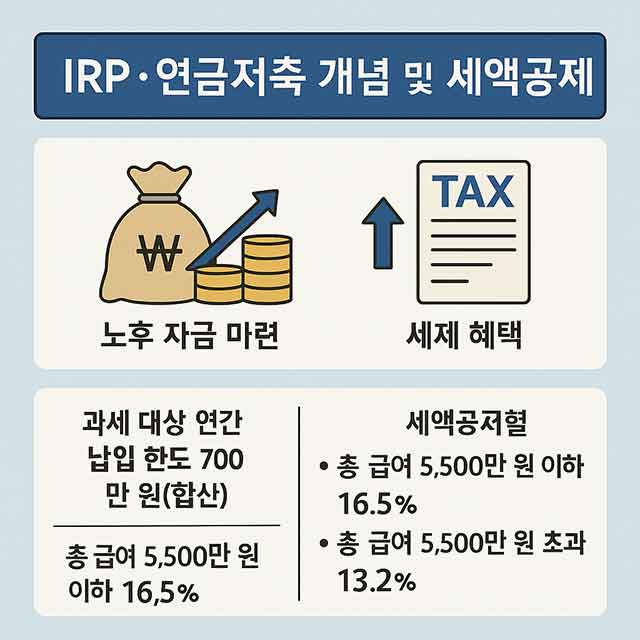

IRP·연금저축 세액공제를 활용하면 매년 납입액의 최대 16.5%를 세액공제 받아 노후 자금을 효율적으로 준비할 수 있습니다. 이 글에서는 IRP·연금저축 세액공제의 개념부터 가입 전략, 수령 시 유의사항, 그리고 실제 적용 팁까지 650단어 이상으로 상세히 다룹니다.

IRP·연금저축 세액공제란?

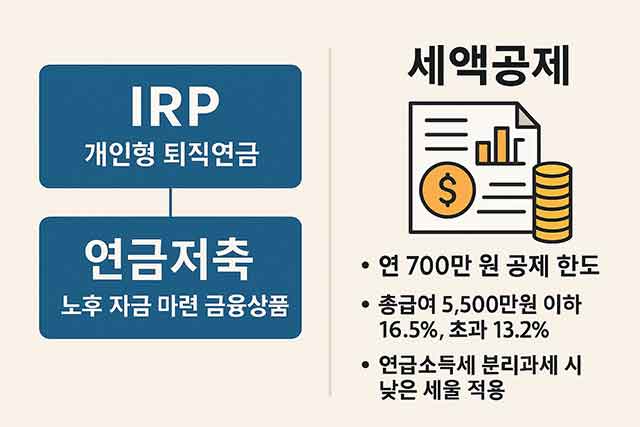

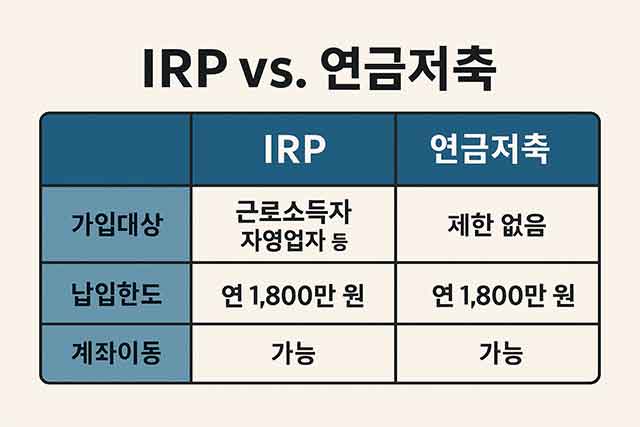

RP(개인형 퇴직연금)와 연금저축은 IRP·연금저축 세액공제를 통해 연간 최대 700만 원까지 세액공제를 받을 수 있는 노후 대비 금융상품입니다. 연금저축과 IRP를 합산해 납입한 금액이 과세 대상 소득에서 공제되며, 총급여 5,500만 원 이하 근로소득자는 16.5%, 초과자는 13.2%의 세액공제율이 적용됩니다.

- 공제 한도: 연간 합산 700만 원

- 공제율: 총급여 5,500만 원 이하 16.5% / 초과 13.2%

- 절세 효과: 700만 원 납입 시 최대 115만 5천 원(700만×16.5%) 세금 절감

세액공제를 받는 동시에 장기 분할 수령 방식으로 노후 자금을 안정적으로 마련할 수 있어, 작은 금액이라도 꾸준히 납입하는 것이 핵심입니다.

노후 대책

세금 혜택

IRP·연금저축 세액공제 구조와 노후 자금 마련 방식

- 은행권 IRP & 연금저축

- 원리금 보장형 예·적금 중심

- 수수료 0.1% 내외로 매우 낮음

- 안정성과 예측 가능성 중시

- 보험사 연금저축

- 연금보험 형태, 사망 보장 기능 추가 가능

- 운용보수 0.5~1.0% 수준

- 보장과 투자 기능 병행

- 증권사 IRP & 연금저축

- 펀드·ETF·채권 등 투자형 상품 선택 가능

- 운용보수 0.3~1.5% 범위

- 높은 기대 수익과 원금 변동 리스크

가입 시 고려해야 할 포인트

- 수수료 비교: 금융감독원 공시자료를 참고해 운용보수(0.3~1.5%)를 점검하세요.

- 목표 수익률: 20~30대는 투자형 비중을 높이고, 40대 이상은 원리금 보장형 비중을 늘리세요.

- 자동이체 설정: 매월 급여일에 맞춰 자동 납입하면 공제 한도 관리가 편리합니다.

이처럼 자신의 목표 수익률, 위험 감내 수준, 수수료 구조를 비교해 ‘원리금 보장형’과 ‘투자형’을 적절히 배분하면 IRP·연금저축 세액공제 혜택을 극대화할 수 있습니다.

IRP·연금저축 세액공제 납입·수령 시 유의사항

공제 한도 초과 주의

- 700만 원 초과 납입액은 공제 대상에서 제외

- 12월 중 한도 사용 현황을 확인해 자동이체 금액 조정

연금 수령 방식

- 최소 5년 이상 분할 수령해야 분리과세(3.3~5.5%) 적용

- 5년 미만 일시금 수령 시 높은 과세율(16.5% 또는 종합과세)

납입 시 유의사항

- 공제 한도 준수: 매년 12월까지 합산 700만 원을 초과하지 않도록 자동이체 금액을 조정

- 세액공제 확인: 국세청 홈택스 연말정산 화면에서 IRP·연금저축 공제 내역을 반드시 점검

수령 시 유의사항

- 분할 수령 기간: 최소 5년 이상 분할 수령해야 분리과세(연 3.3~5.5%) 적용

- 일시금 수령 제약: 5년 미만 수령 시 종합소득으로 과세되어 세율이 16.5% 또는 더 높음

- 수령 시점 설정: 만 55세 이후 수령 시작을 계획해 세액 부담 최소화

IRP·연금저축 세액공제 활용 팁

- 재무 스터디: 가족·지인과 “연금스터디”를 만들어 서로 노하우와 절세 팁을 공유

- 자동이체 납입: 매월 급여일에 맞춰 자동이체를 설정해 ‘납입 깜박’을 방지

- 분기별 점검: 분기마다 IRP·연금저축 계좌를 확인해 납입액·수수료·수익률을 점검

IRP·연금저축은 IRP·연금저축 세액공제라는 강력한 절세 장치를 활용해 노후를 든든히 대비할 수 있는 최적의 수단입니다. 700만 원 한도 내에서 꾸준히 납입하고, 분할 수령 방식을 지켜 분리과세 혜택을 누리면, 세금을 절감하면서도 안정적인 노후자금을 마련할 수 있습니다. 지금 바로 IRP·연금저축 계좌를 개설하고, 자동이체를 설정해 소중한 미래를 준비해 보세요!

추가 절세 & 노후 자금 운용 팁

첫째, 연금저축 세액공제를 최대한 활용했다면, 납입한 자금을 어떻게 운용할지 고민이 남습니다. IRP·연금저축 세액공제로 절감한 세금을 다시 연금저축 계좌에 추가 납입하면 복리 효과를 노려 극대화할 수 있습니다. 예컨대 매년 세액공제로 환급받은 100만 원을 별도 연금저축 계좌에 자동이체로 넣도록 하면 됩니다. 추가 납입 원금과 이자가 합쳐져 장기적으로 큰 차이를 만들어 낼 수 있습니다.

둘째, 분할 수령 전략을 세워보세요. 55세 이후 연금 수령 시 5년 이상 분할 수령하면 분리과세(3.3~5.5%) 혜택을 받을 수 있습니다. 이는 세금 절세 효과를 보는 것과 동일하빈다. 한 번에 몰아서 받기보다 연금 수령 기간을 길게 설정해 연금저축 세액공제로 절감한 세금을 장기간 유지할 수 있습니다.

셋째, 연금저축 내 투자형 상품 비중을 주기적으로 점검하세요. 연금저축 계좌에서 펀드나 ETF 투자 비중을 20~30% 수준으로 유지하면, 시장 상황에 따라 적절히 리밸런싱하면서 안정성과 수익성 두 마리 토끼를 잡을 수 있습니다.

마지막으로, 노후 지출 계획과 연동해 포트폴리오를 구성하세요. 연금저축 수령 개시 시점을 은퇴 후 초기 생활비 필요 시점과 맞추고, 생활비·여행 자금·의료비 등 지출 카테고리별로 예산을 배분하면 IRP·연금저축 세액공제 절세 효과뿐 아니라, 실제 생활에 필요한 자금을 체계적으로 관리할 수 있습니다.